Melnā otrdiena Volstrītā. Sākās krīze un Lielā Depresija, kura ilgst 10 gadus

- Personas:

- 22Personu saraksts

- Notikumi:

- 12Notikumu saraksts

- Pieminekļi:

- 0

- Vietas:

- 0

- Kapsētas:

- 0

- Datums:

- 29.10.1929

20. gadsimta divdesmitajos gados, kas nereti tiek dēvēti par "zelta divdesmitajiem", ASV bija novērojama strauja labklājības celšanās, cerība uz gaišāku nākotni un liels ekonomiskais optimisms. Uzņēmēji bija pārliecināti, ka pārticība nekad nebeigsies, un viņu pašpaļāvība ietekmēja visus sabiedrības slāņus. Miljoni amerikāņu darīja to, par ko pirms desmit gadiem pat nesapņoja,- par visu savu naudu pirka akcijas. Akciju vērtība strauji auga, akciju īpašnieki guva milzīgu peļņu un ielaidās arvien neprātīgākās spekulācijās.

Bija skaidrs, ka akciju cenas tālu pārsniedz to reālo vērtību un ka reiz tām būs jākrīt. Gan rūpniecība, gan lauksaimniecība “plūda pāri malām”. Iekļūšanu ārzemju tirgos apgrūtināja augstās muitas nodevas, bet nevienmērīgais bagātību sadalījums pašās Savienotajās Valstīs sašaurināja potenciālo vietējo tirgu.

1929.g. vasarā ienākumi sāka samazināties.

Oktobrī Volstrītā, Ņujorkas biržā, akciju cenas pamazām sāka slīdēt uz leju.

24. oktobrī izcēlās panika un vienā dienā tika pārdoti 12,8 miljoni akciju (“melnā ceturtdiena”), bet

29. oktobrī (“melnā otrdiena”) - jau 16,4 miljoni akciju, kuru vērtība bija samazinājusies aptuveni par 50%. Sākās histērija, akciju pārdošana turpinājās, un to cenas strauji kritās.

Pirmajam kritumam 1929. gadā bija vairāki iemesli, tai skaitā nepilnības finanšu sistēmas iekārtā un izņēmuma notikumi, kas pārvērtās par vispārēju depresiju un lejupslīdes izplatīšanos citās valstīs.

Vēsturnieki saistībā ar 1929. gada kritumu izceļ vairākus faktorus ekonomikas sistēmā: vairāku banku krahs un akciju tirgus sabrukums.

Savukārt ekonomisti (piemēram, Pīters Temins un Berijs Eihengrīns) par vienu no faktoriem uzskata Lielbritānijas centienus atjaunot zelta standarta attiecību līdz pirmskara līmenim (4,86 USD : 1 GBP).

Periodiska recesija tiek uzskatīta par normālu parādību ekonomikā, kur valda šūpošanās starp piedāvājumu un pieprasījumu. Galvenais diskusiju temats ir jautājums par to, kādēļ normāla recesija, jeb biznesa cikls var pārtapt dziļā recesijā. Zinātnieki joprojām nav vienisprātis, kādi ir šādas parādības iemesli un to nozīme. Iemeslu izzināšana ir cieši saistīta ar jautājumu par to, kā nākotnē izvairīties no depresijas.

Rezultātā no speciālistu viedokļiem veidojas gandrīz astoņas desmitgades senu vēsturisko notikumu analīze. Īpaši nozīmīgs ir jautājums par to, vai tā bija brīvā tirgus vaina kopumā, vai valdības vaina, jo tā nav spējusi apturēt plašo banku sabrukumu, kā rezultātā radās vispārēja panika un naudas plūsmas samazināšanās. Tie, kas uzskata, ka valdībai ir liela ietekme ekonomikā, atbalsta uzskatu, ka tirgus sabrukumā vainojams pats brīvais tirgus princips, bet tie, kas atbalsta brīvā tirgus idejas, uzskata, ka tā bijusi valdības vaina, kas sekmējusi problēmas attīstīšanos.

Šodien apkopotās teorijas var iedalīt trīs galvenajos viedokļu kopumos. Pirmais ir klasiskās ekonomikas viedoklis, kam pieder monetārisma, austriešu ekonomikas un neoklasiskās ekonomikas teorijas. Šo teoriju pamatā ir makroekonomikas analīze par naudas plūsmu un zelta nodrošinājumu (zelts bija pamatā vairumam tā laika valūtu), kā arī par masu ražošanu un patērētāju sabiedrību.

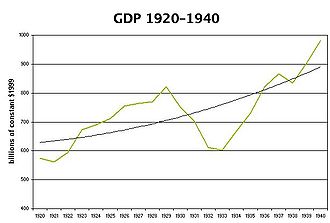

ASV IKP svārstības (1920-1940), mld. USD.[1]

ASV IKP svārstības (1920-1940), mld. USD.[1]

Otrs ir strukturālais viedoklis, kur dominē Keina ekonomikas teorija, kā arī institucionālās ekonomikas teorija. Šo teoriju pamatā ir viedoklis, ka krīzi ietekmē mazais pieprasījums un investīciju pārmērība, kā arī banku un rūpniecības ļaunprātība vai valdības nekompetence. Viedokļi pilnībā sakrīt par to, ka bija izveidojusies plaša mēroga uzticības krīze. Par nelaimi tad, kad sākās panika un deflācija, vairums uzskatīja, ka jānogaida, lai varētu iedzīvoties, jo cenas arvien turpināja kristies, bet naudas vērtība līdz ar to pieauga.

Trešais ir Marksistu viedoklis, jeb politekonomikas kritika. Šī teorija apstrīd kapitālismu un uzskata, ka tas rada nevienlīdzīgu labklājības sadali, kas noved pie kapitāla pārlieku lieliem uzkrājumiem un veido ekonomisko krīžu ciklu un izraisa devalvāciju. Markss recesiju un depresiju uzskatīja par neizbēgamām kapitālistiskā brīvā tirgus parādībām, jo tajā nepastāv nekādu ierobežojumu kapitāla uzkrāšanai.

Irvings Fišers uzskatīja, ka Lielās depresijas aizsākums meklējams lielajos kredītos un deflācijā. Fišers lielos kredītus uzskatīja par neatmaksājamiem parādiem, kas izraisīja spekulācijas un mākslīgi uzpūstos aktīvus. Viņš uzskaitīja deviņus faktorus, kas savstarpējā sakarībā radīja pamatu parādiem un deflācijai izraisīt krīzi. Notikumu secība bijusi šāda:

1929. gada sabrukumā, pirms Lielās depresijas, noteiktā obligātā rezerve bija tikai 10%, t.i. par katru investora 1 USD varēja aizdot 9 USD. Sākoties tirgus lejupslīdei, brokeri atsauca aizdevumus, bet tos vairs nebija iespējams atmaksāt. Sākās banku krahs, jo parādnieki nespēja atdot aizņēmumus, bet kreditori centās atgūt savus depozītus, kā rezultātā sabruka vairums banku. valdības garantijas un Federālo Rezervju noteikumi centās labot situāciju, bet visi glābšanas pasākumi bija neefektīvi vai vispār nebija īstenojami.

Banku sabrukšana izraisīja aktīvu zaudēšanu miljardos dolāru. Lielie parādi kļuva vēl lielāki, jo ienākumi samazinājās par 20-50%, bet parādus nepārrēķināja un bija jāatdod tas pats dolāru daudzums, kas agrāk.

Pēc 1929. gada panikas un 1930. gada pirmos 10 mēnešus bankrotēja 744 ASV bankas. 1930. gados pavisam bankrotēja 9.000 bankas un 1933. gada aprīlī aptuveni 7 mld. USD depozītu tika iesaldēti bankrotējušajās bankās vai tajās, kas pēc Banku ārkārtas likuma bija zaudējušas licenci.

Banku bankroti sekoja viens otram uzreiz, līdzko izmisušie baņķieri atsauca aizdevumus parādniekiem, kuriem nebija ne laika, ne naudas tos atmaksāt. Redzot, ka nākotnē nav izredžu gūt peļņu, samazinājās vai pilnībā apsīka kapitālieguldījumu un būvniecības apjomi. Sakarā ar neatgūstamiem parādiem un sliktajām prognozēm, bankas sāka palielināt savas kapitāla rezerves un samazināja aizdevumu apjomus, tādejādi palielinot defilāciju. Sākās ekonomikas lejupslīde.

Parādu likvidācija nespēja kompensēt cenu kritumu, kas radās tās iespaidā. Masveida likvidācijas iespaidā katrs nopelnītais dolārs kļuva arvien vērtīgāks un samazināja jebkāda īpašuma vērtību. Cilvēki centās pēc iespējas ātrāk atbrīvoties no parādsaistībām un tas vēl vairāk paātrināja visu notiekošo. Paradoksāli, bet jo vairāk parādnieks atmaksāja, jo lielāks kļuva viņa parāds.

Šis process 1930. gada recesiju pārvērta par 1933. gada Lielo depresiju.

Federālās rezerves loma

Savā 1963. gadā izdotajā grāmatā A Monetary History of the United States Nobela prēmijas laureāts Miltons Frīdmans un Anna Švarca norāda, ka Federālo rezervju sistēma turpināja samazināt naudas masu, laikā kad tā samazinājās jau dabīgu procesu ietvaros (piemēram, cilvēkiem krājot un atsakoties tērēt naudu). Tādējādi process, kas varētu būt bijis vienkārša recesija pārauga Lielajā depresijā, pēc Frīdmana un Švarcas domām, Federālās rezerves kļūdas dēļ.

Pašreizējais Federālās rezerves priekšsēdētājs Bens Bernanke ir adresējis un atzīst Frīdmana un Švarcas secinājumus.

Atļaujiet man nedaudz izmantotu manu statusu kā Federālās rezerves oficiālam pārstāvim un savas runas nobeigumā teikt, Milton un Anna, Lielās depresijas sakarā. Jums ir taisnība, tā bija mūsu vaina. Mums ir žēl, ka tā notika. Pateicoties Jums, tas vairs neatkārtosies.

—Bernankes runa par godu Frīdmana 90 gadu jubilejai, 2002. gadā

Turpretī, dekādē pirms Lielās depresijas, kas pazīstama kā "Rēcošie divdesmitie" (The Roaring Twenties), kā norāda pazīstamais ekonomists Mjurejs Rotbārds (Murray Rothbard), notika monetāra ekspansija. Rotbārds norāda, ka kaut arī šajā laikā darbojās zelta standarts, naudas masa palielinājās par 63,4% tajā pat laikā, kad zelta rezervju (kurām, zelta standarta sistēmā, teorētiski vajadzētu segt dolāru skaita palielināšanos 1:1) apjoms palielinājās tikai par 15%.

Šī monetārā ekspansija nebija saistīta ar jaunas naudas drukāšanu, Rotbārds tās cēloņus meklē fractional reserve banking prakses radītajās sekās. Šīs dekādes laikā cilvēki sāka īstermiņa noguldījumu vietā dot priekšroku termiņnoguldījumiem. Īstermiņa noguldījumu obligātā rezerve bija 10%, taču termiņnoguldījumu obligātā rezerve bija tikai 3%, līdz ar to naudas reizinātājs naudai, kas tika noguldīta termiņnoguldījumos bija lielāks.

Naudas nonākšana kontos ar mazākām obligātās rezerves prasībām, pēc Rotbārda domām, bija viens no faktoriem, kas palielināja naudas masu, kas izpaudās kā 63,4% inflācija, nepalielinot apgrozībā esošo banknošu skaitu.

Apritē esošās naudas apjoma palielināšanās veicināja riskantāku uzvedību (piemēram, aizņēmumu ņemšanu un tml.)

Pēc Federālās rezerves veicinātās naudas masas kontrakcijas veicinātās depresijas sākšanās, Frenklins Delano Rūzvelts 1933. gadā izdeva rīkojumu (Executive Order 6102), kura mērķis bija cīnīties pret "slepenu zelta uzkrāšanu" (hoarding). Rīkojums paredzēja 10'000 dolāru naudas sodu un/vai 5-10 gadu ieslodzījumu par "slepeniem zelta uzkrājumiem". Izņēmumi bija zelts, kas paredzēts profesionālai izmantošanai un monētu uzkrājumi, kuru nominālvērtība kopā nepārsniedz 100 dolāru.

Rīkojums paredzēja zelta nodošanu Federālajai rezervei apmaiņā pret 20,67 dolāriem par trojas unci - attiecību kādā tajā laikā dolārs bija piesaistīts zeltam. Gadu vēlāk, 1934. gadā pieņemtais Zelta rezervju likums (Gold Reserve Act) samazināja šo attiecību no 20,67 dolāriem uz 35 dolāriem par vienu trojas unci - 40% samazinājums dolāra vērtībā.

Šādā veidā iegūstot jaunas zelta rezerves un samazinot dolāra vērtību zeltā bija iespējams palielināt apritē esošās naudas daudzumu, kam pēc Rūzvelta pieņemtās keinsisma politikas vajadzēja stimulēt ekonomiku.

Līdz 1932. g. sākumam akciju cenas bija samazinājušās par vairāk nekā 80%. Vēl vairāk - zuda uzticība rūpniecībai, jo ekonomiskā krīze pārņēma visu pasauli un ārzemju tirgu kļuva aizvien mazāk. Sekas ASV bija milzīgs bezdarbs, kā arī daudzu firmu bankrots un mājsaimniecību izputēšana.

Saistītie notikumi

Karte

Avoti: wikipedia.org, news.lv

Nav piesaistītu vietu